Jest sporo zamieszaniawokół funduszy inwestycyjnych niskiego ryzyka. Pierwszy problem polega na tym, że w ich nazwach przewijają się trochę mylące przymiotniki – pieniężny, gotówkowy, depozytowy, lokacyjny, itp. Wbrew pozorom to, że fundusz nazywa się pieniężny nie oznacza, że jest funduszem rynku pieniężnego. Podobnie jak to, że fundusz nazywa się gotówkowy nie oznacza, że ma w portfelu gotówkę, a to że nazywa się lokacyjny, że zakłada za pieniądze swoich uczestników głównie lokaty bankowe.

Drugi problem polega na tym, że to właśnie niektóre fundusze niskiego ryzyka zaliczają obsunięcia kapitału oraz zakłócenia w funkcjonowaniu, których większość klientów nie spodziewa się po tej klasie funduszy. Duże wpadki przydarzyły się między innymi funduszowi Idea Premium (dzisiaj Inventum Premium), DWS Płynna Lokata (dzisiaj Investor Płynna Lokata) czy ostatnio Copernicus Dłużnych Papierów Korporacyjnych. Mniejsze wpadki, np. bankructwo emitenta obligacji korporacyjnych, które skutkuje dzienną stratą na jednostce funduszu rzędu 1-2%, zdarzają się znacznie częściej.

Czy fundusze najniższego ryzyka, czyli np. pieniężne, gotówkowe, ochrony kapitału, depozytowe, lokacyjne, płynnościowe, itp., czymś się od siebie różnią? Dlaczego większość z nich to nie są fundusze rynku pieniężnego?

Co to jest rynek pieniężny?

Zgodnie z definicjąze słownika NBP, „na rynku pieniężnym obraca się krótkoterminowymi instrumentami finansowymi, tj. o terminie zapadania do jednego roku (w odróżnieniu od rynku kapitałowego, gdzie handluje się aktywami finansowymi długoterminowymi)”. Rynek pieniężny jest ważną częścią rynku finansowego.

Najważniejszymi narzędziami rynku pieniężnego w Polsce są bony skarbowe (emitowane przez Skarb Państwa), lokaty międzybankowe, bony pieniężne NBP, bankowe certyfikaty depozytowe oraz bony komercyjne (przedsiębiorstw).

Uczestnikami rynku pieniężnego są głównie instytucje: banki komercyjne i spółdzielcze, zakłady ubezpieczeń, fundusze emerytalne czy towarzystwa funduszy inwestycyjnych.

Ze względu na dużą płynność instrumentów rynku pieniężnego, ich krótki okres trwania oraz ograniczenie obrotu do najbardziej wiarygodnych emitentów, są one jedną z najmniej narażonych na wahania wyceny klasą aktywów. W przeciwieństwie do akcji czy obligacji długoterminowych ich wartość nie zmienia się dynamicznie w czasie, a ich krótki żywot oznacza, że nowe emisje szybciej dostosowują się do nowych okoliczności (np. zmian stóp procentowych czy inflacji).

Z punktu widzenia osoby lokującej środki w fundusze, instrumenty pieniężne to idealna klasa aktywów na okresy, kiedy chcemy zdjąć pieniądze z bardziej ryzykownego rynku kapitałowego i skupić się na utrzymywaniu ich wartości. Osobiście używam tego typu funduszy niskiego ryzyka w ramach funduszy parasolowych oraz polisy inwestycyjnej w dwóch celach:

- defensywnej ochrony kapitału w okresach, kiedy oceniam, że nie warto mieć w portfelu bardziej ryzykownych klas aktywów,

- utrzymywaniu (praktycznie w każdym czasie) części środków na zasadzie gotówki dostępnej pod okazje inwestycyjne

Problem polega na tym, że fundusz pieniężny czy gotówkowy to niekoniecznie fundusz rynku pieniężnego.

Wymagania prawne wobec funduszy rynku pieniężnego

Okazuje się bowiem, że ustawa o funduszach inwestycyjnych oraz specjalne rozporządzenie z 2004 roku szczegółowo regulują wymagania, jakie musi spełnić fundusz inwestycyjny, żeby mógł zawierać w nazwie określenie „rynek pieniężny”.

Co mówi ustawa i rozporządzenie? Zajrzyjmy do artykułu 178 ustawy z 2004r.:

1. Fundusz inwestycyjny otwarty może być utworzony jako fundusz rynku pieniężnego pod warunkiem, że fundusz lokuje aktywa wyłącznie w:

a) instrumenty rynku pieniężnego;

b) depozyty o terminie zapadalności nie dłuższym niż rok płatne na żądanie lub które można wycofać przed terminem zapadalności, w bankach krajowych, instytucjach kredytowych o wysokim stopniu bezpieczeństwa.

2. Maksymalny, ważony wartością lokat, średni termin do wykupu lokat wchodzących

w skład portfela inwestycyjnego funduszu nie może być dłuższy niż 90 dni.

3. Fundusz, o którym mowa w ust. 1, ma wyłączne prawo używania w nazwie

oznaczenia „rynku pieniężnego”.

Szczegóły tych wymagań, w tym opis, jak obliczać okres do wykupu oraz jak oceniać wiarygodność emitentów, znajdziemy w rozporządzeniu z2004r.

I co ciekawe– są tylko dwa fundusze inwestycyjne, na polskim rynku, które mają w nazwie określenie „rynku pieniężnego”, czyli otwarcie deklarują, że prowadzą swój portfel zgodnie z założeniami ustawy i rozporządzenia. Są to PKO Rynku Pieniężnego oraz SKOK Rynku Pieniężnego – oba bardzo popularne.

Cała reszta, włącznie z tymi, które mają w nazwie pieniężny czy gotówkowy, a także są klasyfikowane przez dystrybutorów jednostek jako fundusze rynku pieniężnego, nie muszą nimi być w rozumieniu ustawy.

Dlaczego?Ponieważ nie używają w swoich nazwach określenia „rynku pieniężnego”, a nazwy typu „fundusz pieniężny” czy „fundusz gotówkowy” nie są jednoznacznie uregulowane w przepisach, co daje towarzystwom większą dowolność w budowaniu portfela.

Innymi słowy, jeśli kupujemy jednostki funduszu rynku pieniężnego (w tej chwili są to wyłącznie PKO Rynku Pieniężnego oraz SKOK Rynku Pieniężnego) mamy pewność, że skład ich lokat spełnia wymagania rygorystycznych przepisów.

Jeśli kupujemy jednostki innych funduszy niskiego ryzyka, np. pieniężnych, gotówkowych, ochrony kapitału, lokacyjnych, itp., mogą, ale nie muszą one spełniać tych samych standardów. Żeby dowiedzieć się w co może i w co rzeczywiście lokuje środki swoich uczestników tego typu fundusz musimy zapoznać się z jego statutem oraz sprawozdaniem finansowym.

Funduszem rynku pieniężnego nie jest na przykład popularny funduszy UniKorona Pieniężny. W jego statucie przeczytamy, że może lokować pieniądze swoich uczestników w:

- akcje, warranty subskrypcyjne, prawa do akcji, prawa poboru, kwity depozytowe, certyfikaty inwestycyjne

- listy zastawne, dłużne papiery wartościowe oraz Instrumenty Rynku Pieniężnego

- Instrumenty Pochodne, w tym Niewystandaryzowane Instrumenty Pochodne

- jednostki uczestnictwa oraz tytuły uczestnictwa emitowane przez fundusze zagraniczne lub instytucje wspólnego inwestowania mające siedzibę za granicą

- depozyty bankowe

Z kolei z jego ostatniego sprawozdania finansowego dowiemy się, że w jego portfelu znajdują się obligacje skarbowe krajów rozwijających się (np. Rumunii czy Węgier) denominowane w obcej walucie, instrumenty pochodne czy obligacje przedsiębiorstw, które mogłyby nie przejść rygorystycznych wymogów rozporządzenia w sprawie funduszy rynku pieniężnego.

Kilka problemów związanych z funduszami niskiego ryzyka

Czy to dobrze, czy źle, że fundusze pieniężne czy gotówkowe, nie są w rzeczywistości funduszami rynku pieniężnego i podejmują dodatkowe ryzyko w imieniu swoich uczestników?

To na pewno dobrze dla stopy zwrotu w długim okresie. Nie da się zarabiać znacznie więcej niż stopa wolna od ryzyka bez podejmowania dodatkowego ryzyka, a instrumenty rynku pieniężnego są zazwyczaj pozbawione znacznego ryzyka.

Z kolei to źle, jeśli chodzi o zmienność wyceny jednostki funduszu. Posiadanie ryzykowniejszych rodzajów lokat wiąże się z większą zmiennością ich wyceny, co przejawia się chociażby w dużych, tymczasowych obsunięciach kapitału w funduszach niskiego ryzyka w sytuacji, gdy któryś emitent ogłosi niewypłacalność lub zmaterializuje się jakieś inne ważne ryzyko.

Dokładnie taka była geneza problemów bardzo popularnego w swoim czasie funduszu pieniężnego Idea Premium (obecnie Inventum Premium), DWS Płynna Lokata (obecnie Investor Płynna Lokata) czy Skarbiec Gotówkowy (przejęty przez Skarbiec Depozytowy). Każdy z nich miał w portfelu przeszacowane papiery dłużne przedsiębiorstw, których wartość trzeba było w pewnym momencie urealnić, co powodowało gwałtowne spadki wyceny jednostek i zgrzytanie zębów klientów.

Są oczywiście fundusze niskiego ryzyka, które nigdy nie zaliczyły tak dramatycznej wpadki, ale tymczasowe obsunięcia kapitału rzędu 1-2% w krótkim okresie przechodziły praktycznie wszystkie. Jest to wręcz minimalne ryzyko, jakiego należy się spodziewać rozpoczynając w nich inwestycję.

Część problemu polega na tym, że do kategorii fundusze pieniężne i gotówkowe (niesłusznie mylonej z kategorią fundusze rynku pieniężnego) zaliczane bywają fundusze o znacznie bardziej ryzykownym profilu, np. stawiające głównie na mało płynne obligacje korporacyjne o wysokim kuponie.

Spore zamieszanie wprowadzają dystrybutorzy jednostek funduszy inwestycyjnych, np. towarzystwa ubezpieczeniowe. W serwisie internetowym jednego z nich istnieje kategoria fundusze rynku pieniężnego, a w nim ok. osiem różnych funduszy niskiego ryzyka, w tym UniKorona Pieniężny.

Jak już ustaliliśmy, UniKorona Pieniężny nie spełnia ustawowych warunków do posługiwania się określeniem „fundusz rynku pieniężnego”. Wiemy, że tylko dwa fundusze na polskim rynku korzystają z tej nazwy (SKOK Rynku Pieniężnego i PKO Rynku Pieniężnego).

Mimo tego w żadnym momencie nikt nie łamie prawa. Ustawa o funduszach inwestycyjnych nie narzuca przecież towarzystwu ubezpieczeniowemu czy innym dystrybutorom sposobu klasyfikowania dostępnych w ich ofercie funduszy. Ustawa odnosi się do nazewnictwa samych funduszy inwestycyjnych. Tym samym każdy dystrybutor może zaklasyfikować jakiś fundusz jako fundusz rynku pieniężnego tylko dlatego, że część jego aktywów jej lokowana właśnie w instrumenty rynku pieniężnego. Nie oznacza to jednak, że spełnia on wymagania z ustawy i rozporządzenia w sprawie funduszy rynku pieniężnego.

Co to oznacza dla klienta? Jeśli jakiś fundusz niskiego ryzyka nie ma w nazwie określenia „rynku pieniężnego”, najlepiej zajrzeć do statutu i sprawozdania finansowego, żeby upewnić się, co rzeczywiście składa się na aktywa tego funduszu. Tylko w ten sposób jesteśmy w stanie oszacować, jakie ryzyko podejmujemy, ponieważ jest spora szansa, że znajdą się wśród nich inne lokaty niż instrumenty rynku pieniężnego.

Klasyfikacjez materiałów informacyjnych dystrybutorów czy stron z notowaniami funduszy nie są w żadnym razie wiążące, a określenia typu pieniężny, gotówkowy, ochrony kapitału czy płynnościowy nie mają formalnej definicji.

Czy fundusze pieniężne i gotówkowe się czymś różnią?

O ile fundusze używające określenia „rynku pieniężnego” w nazwie są szczegółowo uregulowane, wszystkie inne fundusze niskiego ryzyka, np. pieniężne czy gotówkowe, nie są nigdzie zdefiniowane. Być może są jednak między nimi jakieś różnice?

W materiałachIzby Zarządzających Funduszami i Aktywami możemy przeczytać, że

„w portfelu funduszy gotówkowych mogą znaleźć się instrumenty dłużne lub lokaty bankowe o nieco dłuższym terminie zapadalności, natomiast w funduszach rynku pieniężnego zakres dopuszczalnych lokat jest ograniczony wyłącznie do instrumentów dłużnych o najkrótszym terminie zapadalności. Z tego względu nieco wyższym ryzykiem oraz potencjalną dochodowością charakteryzują się fundusze gotówkowe. Oba typy funduszy zaliczają się jednak do najbezpieczniejszych typów funduszy inwestycyjnych, w których ryzyko utraty kapitału nawet w bardzo krótkim okresie jest praktycznie znikome”.

OK, ale to wciąż rozróżnienie między funduszami gotówkowymi a funduszami rynku pieniężnego. Jak już wiemy, wiele funduszy pieniężnych, choćby UniKorona Pieniężny, nie jest jednak funduszami rynku pieniężnego w rozumieniu ustawy.

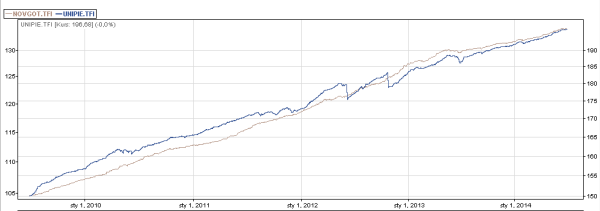

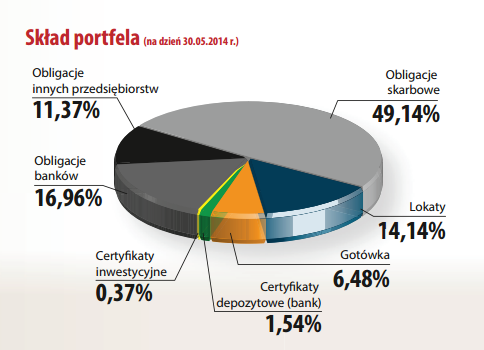

Jeśli porównamy skład portfela popularnego funduszu gotówkowego Novo Gotówkowy (poniżej) ze składem funduszu UniKorona Pieniężny okaże się, że w obu znajdują się również bardziej ryzykowne aktywa niż tylko instrumenty rynku pieniężnego. W rzeczywistości bonów skarbowych czy bonów pieniężnych praktycznie w nich nie ma.

|

| Skład portfela funduszu Noov Gotówkowy, czerwiec 2014r. |

Co z tego wynika? Są tak naprawdę tylko dwie grupy funduszy niskiego ryzyka. Pierwsza to fundusze rynku pieniężnego spełniające wymagania ustawy – w tej chwili są to na pewno SKOK Rynku Pieniężnego oraz PKO Rynku Pieniężnego i być może jakieś inne, które spełniają warunki ustawy i rozporządzenia o funduszach rynku pieniężnego, ale nie używają określenia "rynek pieniężny" w swojej nazwie.

Druga grupa, znacznie bardziej zróżnicowana i nieobjęta rygorystycznymi regulacjami, to wszystkie tzw. fundusze bezpieczne, które znaczną część swoich aktywów lokują w instrumenty rynku pieniężnego, obligacje o dłuższym terminie zapadalności, ale zmiennym oprocentowaniu czy depozyty bankowe. Do tego mają jednak w swoich portfelach znaczne ilości bardziej ryzykownych aktywów – długoterminowych obligacji o stałym oprocentowaniu, obligacji przedsiębiorstw, w tym z wysokim kuponem, obligacji krajów rozwijających się, jednostek innych funduszy inwestycyjnych czy instrumentów pochodnych.

Mogą one używać różnych nazw, które sugerują bezpieczeństwo i niską zmienność, np. pieniężny, gotówkowy, lokacyjny, płynnościowy, ochrony kapitału, depozytowy, itp. Mogą być też klasyfikowane przez dystrybutorów czy serwisy informacyjne jako fundusze rynku pieniężnego, ale nie są nimi w rozumieniu ustawy o funduszach inwestycyjnych. Dlaczego nie? Ponieważ lokują środki swoich uczestników nie tylko na rynku pieniężnym, nie tylko w papiery emitentów o najwyższej wiarygodności i nie tylko denominowane w złotówkach.

W ich przypadku obsunięcia kapitału rzędu 1-2% w krótkim okresie nie powinny dziwić, chociaż większość z nich radzi sobie z ryzykiem w dłuższym terminie i wypracowuje nieznacznie wyższe stopy zwrotu niż prawdziwe fundusze rynku pieniężnego.

Jeśli chcemy oszacować, jakie ryzyko znajduje się w ich portfelu i zweryfikować, skąd się biorą ich stopy zwrotu, musimy zajrzeć każdemu z osobna pod maskę. Najwięcej informacji znajdziemy w sprawozdaniu finansowym oraz statucie funduszu, który opisuje w szczegółach politykę inwestycyjną.

Takie podejście powinno nas uchronić przed iluzją, że jakiś fundusz niskiego ryzyka (który ma w nazwie słowo pieniężny lub gotówkowy czy też został zaklasyfikowany przez dystrybutora jako fundusz rynku pieniężnego) będzie przynosił nam ponadprzeciętne zyski bez wystawiania naszych pieniędzy na znaczne ryzyko.

Tutaj wszystkie artykuły o funduszach inwestycyjnych, funduszach notowanych na giełdzie i inwestowaniu na emeryturę.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.