Spójrzmy na życie z nietypowej perspektywy – jak na serię przepływów pieniędzy. A na rzeczywistość wokół nas jak na skomplikowaną sieć zobowiązań między ludźmi, firmami i instytucjami, które wywołują te przepływy pieniędzy w czasie. Struktura tych zobowiązań bywa co jakiś czas źródłem problemów, które lubimy nazywać kryzysami.

Taki punkt wyjścia w myśleniu o gospodarce i rynkach proponuje mało znany w Polsce ekonomista Hyman Minsky. Moim zdaniem za pomocą tego trochę abstrakcyjnego, księgowego modelu można też spróbować zrozumieć i ulepszyć indywidualne decyzje finansowe.

Na świecie Hyman Minsky ceniony jest przede wszystkim za to, że jego poglądy uwzględniają olbrzymią rolę instytucji finansowych, pieniądza (w tym kredytu) oraz zysku we współczesnej gospodarce.

Jaką wizję gospodarki i rynków ma Hyman Minsky? Czego się z niej nauczyłem?

Ten artykuł to kolejna część niekończącego się cyklu [szerszy obraz].

Przyglądam się w niej spojrzeniu na świat i przekonaniom wpływowych ekonomistów, badaczy rynków, inwestorów, naukowców, myślicieli i praktyków. Nie szukam i nie promuję jednej prawdy objawionej. Uważam, że warto znać i czerpać z różnych sposobów myślenia o rzeczywistości wokół nas.

W tym, co czytam, oglądam i słucham, wyszukuję przydatne pojęcia i narzędzia, dzięki którym można sprawniej i świadomiej podejmować decyzje. Najbardziej interesują mnie względnie trwałe mechanizmy. Najmniej – bieżący szum informacyjny. Mam pragmatyczne podejście do wiedzy. Chcę wiedzieć, jak coś działa, dlaczego i co z tego dla mnie wynika.

We wcześniejszych artykułach przybliżyłem, jak widzą rzeczywistość ekonomiczną, w której przyszło nam żyć, między innymi Ray Dalio, John Bogle, William Bernstein, Nassim Taleb, Robert Shiller, Niall Ferguson, Benoit Mandelbrot, Sebastian Buczek i Mohnish Pabrai.

Hipoteza niestabilności finansowej

Hyman Minsky jest prawdopodobnie najbardziej znany ze stwierdzenia, że „stabilność jest destabilizująca”. Oznacza ono mniej więcej tyle, że we współczesnym systemie gospodarczym, opartym w dużej mierze o finansowanie kredytem, okresy stabilności i dobrobytu nieuchronnie prowadzą do kryzysów.

To fascynujący paradoks. Dzieje się tak dlatego, że osoby podejmujące decyzje finansowe – czyli my wszyscy, ale przede wszystkim zarządzający firmami – przyzwyczajają się do sprzyjających warunków i w miarę upływu czasu podejmują coraz bardziej ryzykowne decyzje. Ryzykowne można by w tym kontekście zdefiniować jako oparte o zbyt optymistyczne założenia, np. dotyczące przyszłych zysków, przyszłych zarobków czy przyszłych cen.

Gdy po jakimś czasie rzeczywistość okazuje się gorsza od oczekiwań, np. nie zarabiamy tyle, ile nam się wydawało; ceny nie są tak wysokie lub niskie, jak miały być, itp., wcześniejsze zobowiązania zaciągnięte w oparciu o zbyt optymistyczne założenia stają się źródłem kłopotów.

Skądś to znam. Spójrzmy, jak rozjechały się z rzeczywistością wyobrażenia o przyszłości osób zaciągających kilka lat temu kredyty hipoteczne we frankach szwajcarskich oraz banków udzielających tych kredytów. Wtedy masowo działano na podstawie optymistycznych założeń i zorganizowano wokół nich długoterminowe, złożone umowy. Dzisiaj wiele z nich jest źródłem kłopotów dla obu stron – przyszłość nie rozwinęła się tak, jak na starcie założyli.

Dla Minsky'ego regularne pojawianie się tego typu niestabilności w systemie finansowym jest cechą charakterystyczną kapitalizmu. Należy jej się wręcz co jakiś czas spodziewać. Więcej – nie należy oczekiwać całkowitej stabilności. Warto wręcz przyglądać się systemowi w poszukiwaniu źródeł nierównowagi, niestabilności i kruchości.

Najważniejszym typemzobowiązań, co do których często popełniamy błędy na poziomie indywidualnym i systemowym, są kredyty. Ale to nie tylko one są źródłem niestabilności. W dobrych czasach firmy mają tendencję do zwiększania zatrudnienia i inwestycji, osoby prywatne do zwiększania wydatków na styl życia, inwestorzy podejmują decyzję o zakupie ryzykownych aktywów, itp. Wiele z tych decyzji wiąże się z długoterminowymi, złożonymi zobowiązaniami i – gdy rzeczywistość później negatywnie zaskakuje – „wyplątanie się” z nich bywa bolesne.

Hyman Minsky twierdził, że współczesne gospodarki kapitalistyczne mają skłonność do tego typu cyklicznej niestabilności finansowej. Po dłuższym okresie optymizmu i wzrostu, gdy uczestnicy życia gospodarczego podejmują coraz więcej coraz bardziej ryzykownych zobowiązań, przede wszystkim kredytowych, system przechodzi okres destabilizacji. Musi urealnić strukturę zobowiązań, lepiej dopasować ją do prawdziwych przepływów pieniędzy, zweryfikować założenia.

Tego typu procesydostosowawcze potrafią być długie i bolesne. Dzieją się w trochę innej skali niż nasze życie codzienne, chociaż bezpośrednio na nie wpływają. Firma, branża, budżet państwa, a nawet osoba prywatna, nie jest w stanie oczyścić bilansu z nietrafionych kredytów czy inwestycji w przeciągu dnia czy tygodnia. A jest to jednak konieczne, żeby odzyskać stabilność i wzrostowy rytm.

Dlaczego współczesny system finansowy jest taki niestabilny?

Po pierwsze, dlatego że przyszłość jest nieznana i niepewna, więc absolutnie wszystkie decyzje finansowe na temat przyszłości są obarczone błędem. Po drugie, mamy tendencję do ekstrapolacji – wystarczy stosunkowo krótki okres, gdy sytuacja się poprawia, a już nasuwa nam się wniosek, że tak lub jeszcze lepiej będzie w przyszłości. Potrafimy też przestrzelić w drugą stronę – stosunkowo krótki okres, gdy sytuacja się pogarsza, wywołuje silne lęki o przyszłość oraz nieprzemyślane, paniczne decyzje.

Minsky:„Wszystkie umowy finansowe polegają na zamianie pewności na niepewność. Obecny właściciel pieniędzy rezygnuje z bieżącego wykorzystania środków w zamian za niepewne źródła dochodu w przyszłości”.

Albo:„Tak samo jak nie istnieje coś takiego jak darmowy lunch, nie istnieje coś takiego jak pewny interes dotyczący przyszłości”.

Na poziomie makro ważny jest jeszcze jeden mechanizm. Minsky: „W gospodarkach naszego typu istnieje zależność pomiędzy rynkami finansowymi a dochodami i poziomem produkcji. Bierze się ona z tego, że część zapotrzebowania na bieżącą produkcję jest finansowana dzięki emisji nowych instrumentów finansowych. Jest jeszcze druga zależność – zarobki, zyski i wpływy podatkowe muszą być na poziomie, który zapewnia spłatę wcześniej zaciągniętych zobowiązań finansowych, jeśli ceny aktywów finansowych oraz zdolność do emitowania kolejnych instrumentów finansowych mają być utrzymane”.

Innymi słowy:współczesne gospodarki kapitalistyczne są uzależnione od nowego kredytu (odpowiada on za znaczną część obecnego popytu na towary, usługi i pracę, znaczną część obecnych cen aktywów finansowych, znaczną część zysków firm i wpływów podatkowych oraz znaczną część środków koniecznych do spłaty poprzednich zobowiązań).

Ze względu na to, że kredyt jest tak powszechny oraz jest długoterminowym, złożonym zobowiązaniem między kilkoma stronami, który wpływa na ich przepływy pieniędzy w przyszłości, jest najważniejszym źródłem (zazwyczaj przejściowej) niestabilności.

Pół biedy jeśli ze swoich zobowiązań nie wywiązuje się pojedynczy podmiot – straciłem kiedyś 5 tysięcy złotych, gdy firma deweloperska Gant przestała spłacać swoje długi (byłem właścicielem jej obligacji). To wydarzenie – jakkolwiek nieprzyjemne – nie wykoleiło moich finansów, również dzięki temu że wartość mojej inwestycji była relatywnie niewielka. Wiele osób w ogóle nie słyszało o tej historii. Z powodu wyłożenia się jednego dewelopera nie było żadnego kryzysu.

Znacznie większy problem pojawia się wtedy, gdy niewywiązywanie się ze zobowiązań staje się masowe. Zagrożona jest wtedy stabilność finansowa firm i instytucji finansowych, a stan finansów publicznych się szybko pogarsza (niższe wpływy z podatków, konieczność zaciągania długu, żeby sfinansować sztywne świadczenia społeczne typu wypłaty w budżetówce, emerytury, zasiłki, itp). To przekłada się na znacznie trudniejsze warunki na rynku pracy – cierpią przede wszystkim zwykli ludzie, którzy nie mają oszczędności, polegają na ostatniej wypłacie, są zadłużeni, mają niskie umiejętności i nie są zdolni do szybkiej zmiany pracy.

Rola zysków

W podejściu Hymana Minsky'ego do gospodarek kapitalistycznych kluczowe są również zyski. Wiemy już, że za część zysków praktycznie w każdym momencie odpowiadają nowo udzielane kredyty. To bardzo istotny czynnik.

Wracając do przykładu kredytów hipotecznych we frankach szwajcarskich – nieprzypadkowo okres 2005-2007, gdy były masowo udzielane, zbiegł się w czasie z rekordowymi zyskami branży deweloperskiej, szybkimi wzrostami cen mieszkań oraz eldorado dla pośredników nieruchomości i doradców finansowych. Między innymi te długoterminowe kredyty „sfinansowały” wzrost cen oraz ponadprzeciętne krótkoterminowe zyski.

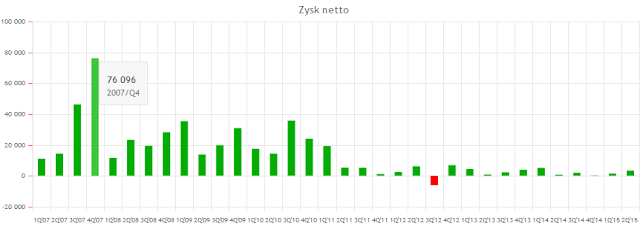

Spójrzmy zresztą na rozkład zysków jednej ze spółek publicznych z branży deweloperskiej (JW Construction) w czasie. W rekordowych drugim półroczu 2007 roku zarobiła „na czysto” ponad 122 miliony złotych. To praktycznie tyle samo co łącznie przez ostatnie pięć lat.

Spójrzmy też na wykres ceny jednej akcji spółki JW Construction, która właśnie w 2007 przeprowadziła pierwszą emisję publiczną. Wysokie krótkoterminowe zyski oraz dobre nastroje w branży w tamtym momencie sprawiły, że inwestorzy kupowali akcje po 71zł, ze wskaźnikiem cena do wartości księgowej (P/BV) blisko 8. Dzisiaj jedna akcja kosztuje niecałe 5zł, a P/BV wynosi niecałe 0,7.

Nie każda branża jest tak wrażliwa na dostępność kredytu jak budownictwo mieszkaniowe. Ale w krótkim terminie praktycznie dla całej gospodarki korzystniej jest, gdy kredyty są łatwo dostępne. To środowisko wspierające bieżące zyski większości branż.

W dłuższym okresiesytuacja jest bardziej skomplikowana – wartość długu i kosztów jego obsługi narasta, maleje ilość miejsca na nowe kredyty, ludzie, firmy i instytucje podejmują coraz bardziej lekkomyślne decyzje finansowe oparte o nierealistyczne założenia. System finansowy staje się coraz bardziej kruchy i niestabilny, a wzrost czy nawet utrzymanie zysków są coraz bardziej zagrożone.

No i co z tego? Czy zyski są w ogóle aż takie ważne? W systemie kapitalistycznym, w którym żyjemy, są absolutnie kluczowe z dwóch powodów:

a) poziom zyskówwpływa na oczekiwania zarządzających firmami co do zysków w przyszłości – wysokie bieżące zyski budują wysokie oczekiwania w stosunku do przyszłości, zachęcając tym samym do odważniejszego zwiększania produkcji, zatrudnienia i inwestycji

b) zyski odgrywajązasadniczą rolę w otwieraniu firmom dostępu do zewnętrznego finansowania działalności oraz inwestycji – dla banków, inwestorów instytucjonalnych i innych źródeł kapitału zyski są oznaką dobrej kondycji, perspektyw i stabilności przedsięwzięcia

To działa też w przeciwnym kierunku – przedsiębiorstwa i instytucje przynoszące przez długi okres straty są zmuszone do ograniczania produkcji, zatrudnienia i inwestycji, a instytucje finansowe stają się coraz mniej chętne do finansowania ich działalności.

W każdym raziespojrzenie Hymana Minsky'ego na gospodarkę może pomóc w zrozumieniu, skąd się biorą tak duże wahania zysków oraz wycen różnych aktywów finansowych. Do mnie szczególnie przemawia jego rozwinięcie przez amerykańską firmę z branży inwestycyjnej Jerome Levy Forecasting Center.

Lubię ten fragmentjednego z ich raportów: „Pieniądze przepływają przez gospodarkę jak woda przez złożoną sieć rurek. Dolary (złotówki) nieustannie krążą – są otrzymywane i wydawane przez różne osoby i organizacje w czasie. Wypłaty, zyski, wpływy ze sprzedaży, podatki i dywidendy to wszystko przepływy pieniędzy, a nie statyczne sumy, które siedzą na koncie w banku czy w skarbcu”

W takim systemie, z punktu widzenia całej gospodarki, za wzrost zysków odpowiadają:

- wydatki konsumentów,

- inwestycje i zwiększanie zapasów przez przedsiębiorstwa,

- wydatki państwa,

- przewaga eksportu nad importem

Negatywny wpływ na zyski mają z kolei:

- oszczędności konsumentów,

- oszczędności przedsiębiorstw (np. wstrzymywanie inwestycji),

- amortyzacja i odpisy (wcześniejszych inwestycji),

- oszczędności państwa,

- przewaga importu nad eksportem

Co z tego da się zastosować we własnych finansach osobistych?

Hyman Minskyspecjalizował się w makroekonomii, czyli dużych procesach i mechanizmach typu wzrost gospodarczy, inflacja czy zadłużenie sektora publicznego i prywatnego. Nie znajdziemy tu bezpośrednich porad finansowych typu, jak się szybko wzbogacić, jak lokować oszczędności albo jak wyjść z długów.

Ale chcąc nie chcąc, nasze finanse osobiste są częścią tej większej całości. Jeśli rozumiemy, jakie działają w niej siły, możemy próbować lepiej dostosowywać swoje decyzje i swoją sytuację finansową do rzeczywistości. Jak? Mam trzy propozycje:

1. Dobrze dopasuj aktywa do zobowiązań

Mamy tendencję do wybierania aktywów pod kątem takich parametrów jak najwyższe oprocentowanie, największy potencjał zarobku, itp. Poszukujemy absolutnych rad typu, jaki jest najlepszy fundusz inwestycyjny czy akcje której spółki dadzą jak najwięcej zarobić. Nie mamy w zwyczaju patrzeć również na drugą stronę naszego bilansu, czyli przyszłe zobowiązania, które być może powinny być najważniejszym punktem odniesienia w naszych finansach.

Mam przykład ze swojego życia. Przez ostatnie lata zmieniłem stan cywilny i urodziła mi się dwójka dzieci. Te wydarzenia totalnie zmieniły strukturę moich zobowiązań – bieżące, stałe wydatki znacząco wzrosły, niespodziewane wydatki zdarzają się znacznie częściej, a przy tym życie rodzinne konsumuje dużą część takich zasobów jak czas i uwaga, negatywnie wpływając na poziom zarobków.

Żeby dostosować swój bilans do nowej sytuacji, utrzymuję znacznie więcej płynnych rezerw, z których mogę w każdej chwili skorzystać. To w praktyce depozyt bankowe w złotówkach (ponieważ wydatki też są w złotówkach) na rachunku oszczędnościowym lub krótkoterminowych lokatach. Nie ma dla mnie znaczenia, że ta klasa aktywów oferuje w tej chwili co najwyżej 3% zwrotu w skali roku. Nawet gdyby oferowała znacznie mniej, wciąż utrzymywałbym w niej znaczne oszczędności, ponieważ tego wymaga ode mnie obecna struktura zobowiązań.

Z drugiej strony, w odległej przyszłości będziemy musieli sobie poradzić z podwyższonymi wydatkami związanymi z wychowaniem i edukacją dzieci oraz własną emeryturą. To kolejne zobowiązania, do których chcę dostosować swój obecny bilans. Oszczędności gromadzone na te cele nie muszą być łatwo dostępne, za to zależy mi, żeby ich stopa zwrotu była trochę wyższa niż na gwarantowanych depozytach. Więc:

a) korzystamy z żonąz IKE i IKZE, które pozwalają na optymalizację podatkową długoterminowych oszczędności

b) moje długoterminowe oszczędności mają bardziej zróżnicowaną formę – fundusze inwestujące na całym świecie na IKE i polisie inwestycyjnej oraz wybrane spółki publiczne w Polsce na IKZE (żona korzysta z lokaty bankowej IKE)

W tym przypadku bieżąca zmienność wyceny tych oszczędności nie jest dla mnie najważniejsza. Z dużym prawdopodobieństwem nie będę potrzebował tych pieniędzy przez lata. Mimo tego korzystam z różnych technik pozwalających na minimalizowanie ryzyka i wykluczanie przypadku, żeby się za bardzo nie stresować. Od jakiegoś zakresu zmienności nie da się jednak całkowicie uciec – jest to cena, którą w tym segmencie moich oszczędności jestem w stanie zapłacić za wyższy potencjał wzrostu w dłuższym terminie.

2. Bądź antycykliczny

Życie gospodarczerozwija się cyklami. Nie ma jednak przymusu, żeby zaciągać kredyty, gdy wszyscy inni je zaciągają na podstawie tych samych hurra optymistycznych założeń, czy kupować akcje lub fundusze inwestycyjne, gdy wszyscy inni je kupują oczekując dalszych wysokich zysków.

Mówiąc obrazowo, jeśli ktoś działa antycyklicznie, kupuje zimowe ubrania wiosną, a letnie ubrania jesienią, po sezonie, gdy ich ceny są najniższe. Albo jeździ nad polskie morze przed i po miesiącach wakacyjnych. Nie musi w ten sposób uczestniczyć w szaleństwie i inflacji związanej z wysokim sezonem.

W finansach osobistychprzykładem działania antycyklicznego jest nabywanie ryzykownych aktywów, np. jednostek funduszy inwestycyjnych, po tym gdy ujawnią się jakieś problemy, ceny znacząco spadną, a proces wydostawania się z tych problemów będzie już zaawansowany. Oraz sprzedawanie ryzykownych aktywów i budowanie płynnych rezerw o dobrej jakości, gdy ich wyceny oraz sentyment wokół ich przyszłych wyników jest bardzo optymistyczny.

Tego typu myśleniedobrze podsumował kiedyś jeden z moich ulubionych inwestorów Howard Marks: „Im mniej rozwagi wykazują inni w prowadzeniu swoich spraw, tym więcej rozwagi powinno być w tym, jak ty prowadzisz sprawy”

3. Daj sobie duży margines błędu

Skoro współczesnysystem finansowy i gospodarczy jest z natury rzeczy niestabilny, a okresy kryzysów i zakłóceń to coś, czego właściwie powinniśmy się regularnie spodziewać, warto wbudować w swoje decyzje odpowiednio duży margines błędu.

Lepiej, żeby nasze oczekiwania wobec stóp zwrotu z różnych aktywów finansowych były konserwatywne. Lepiej nie zakładać, że zawsze będziemy zdrowi, nieomylni, a nasze zarobki będą tylko rosły. Lepiej nie opierać naszej zdolności kredytowej na hurra optymistycznych założeniach, a tym bardziej z takiej zdolności kredytowej korzystać.

Dywersyfikacja i redundancja (nadmiar w stosunku do tego co konieczne) w dłuższym okresie dają większą szansę na przetrwanie i poradzenie sobie bez wielkich awarii niż koncentracja i optymalizacja, szczególnie naiwna.

Warto również przejrzeć różne narzędzia wspierające oszczędzanie i inwestowanie.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.