Jedną z obiegowych opinii na temat akcji jest to, że w długim terminie przynoszą wyższe stopy zwrotu niż obligacje skarbowe, obligacje korporacyjne czy instrumenty rynku pieniężnego. Dzieje się to przy większej zmienności (które wielu utożsamia z ryzykiem), ale ostatecznie akcjonariusze zarabiają na swoim kapitale więcej niż obligatariusze czy deponenci na lokatach w bankach.

Współczesna historiapolskiego rynku finansowego, w tym giełdy, jest na tyle krótka, że trudno wyciągać z niej zbyt daleko idące wnioski, ale jest sporo materiałów na temat długoterminowego zachowania się różnych papierów wartościowych w krajach rozwiniętych. Z tego zestawieniawynika, że 100 dolarów zainwestowane w 1928 roku w główny indeks amerykańskiej giełdy byłoby dzisiaj warte jakieś 255 tysięcy dolarów, podczas gdy ta sama kwota inwestowana w 3-miesięczne bony skarbowe urosłaby do ok. 2 tysięcy dolarów, a 100 dolarów inwestowane w 10-letnie obligacje rządowe zamieniłoby się w trochę ponad 6 tysięcy dolarów.

Znaczącą przewagępapierów udziałowych nad dłużnymi w długim okresie na 16 rynkach całego świata udokumentowało też w ważnej książce „Triumf optymistów” trzech profesorów z London School of Economics. Czy to oznacza, że w długim okresie akcje zawsze drożeją i są najlepszą klasą aktywów?

Groźne uproszczenia

Jak wobec wszystkichkategorycznych sądów, również wobec twierdzenia, że akcje w długim okresie dają najwięcej zarobić, lepiej zachować sceptycyzm. I to nie dlatego, że historyczne dane kłamią (bo nie kłamią) i nie dlatego, że jesteśmy u progu jakichś rewolucyjnych zmian w sposobie funkcjonowania rynków (bo prawdopodobnie nie jesteśmy).

A więc w czym problem? W niewłaściwym interpretowaniu zasady mówiącej, że akcje to klasa aktywów oferująca w długim okresie najwyższe stopy zwrotu. Jest kilka niebezpieczeństw wynikających z upraszczania tej reguły. Jakich?

1. spółki przemijają, rynek trwa

Ile spółek było notowanych na pierwszej sesji giełdowej w 1991 roku w Warszawie? Pięć – Tonsil, Próchnik, Kable, Krosno i Exbud. To one stanowiły cały ówczesny indeks WIG. Ile z nich dotrwało na giełdzie do dnia dzisiejszego? Tylko jedna – producent odzieży męskiej Próchnik SA, którego akcje notowane są dzisiaj po dużo niższej cenie niż w 1991.

To nie jest polska specyfika. Kilka lat temu firma obliczająca amerykański indeks S&P500 przyjrzała się komponentom pierwszego zestawienia z 1957 roku. Okazało się, że tylko 86 spółek przetrwało pięćdziesiąt lat historii indeksu w niezmienionej formie – reszta upadła, została wchłonięta przez inne firmy lub skurczyła się do tego stopnia, że musiała opuścić S&P500.

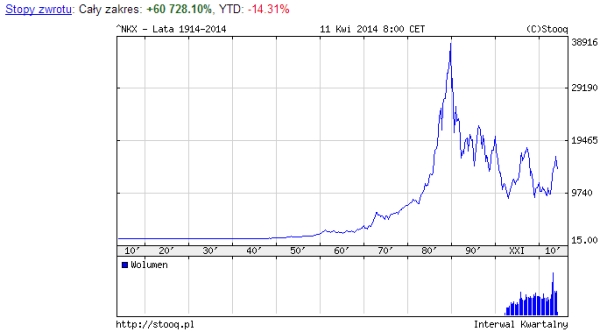

Mimo tych fatalnych statystyk i bezlitosnej selekcji naturalnej wśród spółek, zarówno polski, jak i amerykański rynek, których zachowanie ilustrują WIG i S&P500 są dzisiaj na nieporównywalnie wyższych poziomach niż na początku swojej historii.

|

| Wykres amerykańskiego indeksu S&P500 za ostatnie 50 lat |

Co z tego wynika? Twierdzenie, że akcje w długim terminie przynoszą wyższą stopę zwrotu niż obligacje czy lokaty jest prawdziwe w odniesieniu do całego rynku (głównych indeksów), ale niekoniecznie w odniesieniu do poszczególnych spółek.

Jest to lekcja, za którą zapłaciłem parę tysięcy złotych kilka lat temu. Jedna ze spółek, którą kupiłem w czasie głębokiej bessy z myślą o długim terminie, po pewnym czasie ogłosiła upadłość zabierając ze sobą cały kapitał swoich akcjonariuszy. Opisałem to ponad rok temu w szczegółach.

Rozwiązaniem dla inwestora, który chce być obecny na rynku przez długi okres, jest utrzymywanie szerszego portfela akcji ze staranną, aktywną selekcją oraz rotacją spółek. Osobiście nie posiadam w tej chwili ani warsztatu, ani procesu inwestycyjnego, żeby się tym zajmować.

Dlatego moją domyślną formą obecności na rynku akcji są fundusze inwestycyjne, w których selekcją i rotacją spółek zajmują się zarządzający lub algorytmy. Jestem zwolennikiem inwestowania pasywnego (w indeksy), ale w Polsce dostępność tanich funduszy ETF i funduszy indeksowychopartych o polską giełdę jest znikoma i to się raczej szybko nie zmieni. W tej sytuacji za „najmniej złe” rozwiązanie przy moich potrzebach uważam fundusze parasolowe z dostępem do kilku klas aktywów (w tym kilku segmentów rynku akcji oraz rynkami zagranicznymi) i brakiem podatku Belki przy zamianie jednostek.

2. nawet wielkie firmy przemijają

Argumentem zadługoterminowym inwestowaniem w akcje pojedynczych spółek bywa czasami spektakularny sukces wybranych firm. Patrząc na wieloletnie wykresy kursów akcji takich spółek jak mBank, LPP, Integer czy KGHM można odnieść wrażenie, że najlepsze co było do zrobienia kilkanaście lat temu to kupienie i zapomnienie o ich akcjach.

|

| Wykres cen akcji spółki mBank, wcześniej BRE, od pierwszego notowania |

|

| Wykres cen akcji spółki LPP od pierwszego notowania |

|

| Wykres cen akcji spółki Pertolinvest od pierwszego notowania |

Niektóre wielkie firmy przez lata zdążyły się skurczyć i stracić na znaczeniu. Z dzisiejszego punktu widzenia trudno uwierzyć, że Agora (wydawca „Gazety Wyborczej”) była jedną z gwiazd WIG20, wypłacała regularne dywidendy i generowała wielokrotnie wyższy obrót niż dzisiaj.

Komponentami WIG20 były kiedyś między innymi Polnord, Optimus, Orbis, TVN czy Bioton. Możemy być pewni, że za kilka, kilkanaście lat będziemy spoglądać na obecny skład WIG20 jak na coś egzotycznego – część starych gwiazd straci kompletnie blask (i nie ma znaczenia, że dzisiaj traktujemy je jako blue chipy), a na firmamencie pojawią się nowe.

Zresztą na innych giełdach działa to dokładnie tak samo – kiedyś wydawało się, że takie firmy jak Eastman Kodak, Polaroid, Xerox, ubezpieczyciel AIG czy bank inwestycyjny Lehman Brothers będą zawsze liderami. Jak mówi Charlie Munger, bliski współpracownik Warrena Buffeta, „prawdopodobieństwo, że firma przetrwa kilkadziesiąt lat w formie korzystnej z punktu widzenia akcjonariusza, jest minimalne”.

3. fundusze nie są bez winy

Fundusze inwestycyjne to generalnie niezły pomysł osiągania ekspozycji na cały rynek – zarządzający lub algorytmy przejmują na siebie selekcję oraz rotację spółek w miarę rozwoju sytuacji (np. upadania niektórych firm, pojawiania się nowych, rewizji indeksów, itp.). Problem polega na tym, że decyzje zarządzających czy założenia algorytmów kontrolujących transakcje nie muszą być trafne.

Nie każdy fundusz akcji daje w długim terminie zarobić więcej niż depozyty bankowe czy obligacje. Tak naprawdę większości funduszy akcyjnych na polskim rynku z historią dłuższą niż obecna hossa ta sztuka się nie udaje. Wyniki wielu z nich są w długim okresie dużo gorsze niż zachowanie indeksu WIG (całego rynku), z którym powinno się je porównywać.

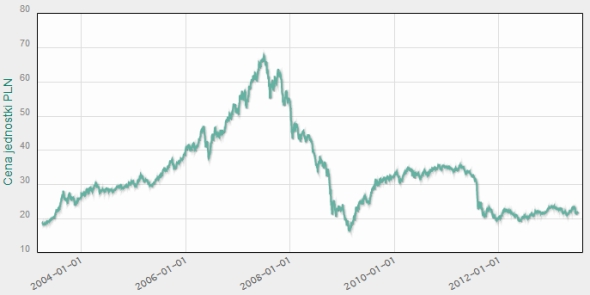

Spójrzmy na wykresydwóch funduszy, które biły rekordy popularności w latach 2005-2008 – Pioneer Akcji Polskich oraz Arka Akcji. Pierwszy przez czternaście lat zarobił ok. 2%. Drugi znacznie więcej, bo prawie 170%, ale widać, że od lat nie może odnaleźć formy z lat świetności. Szeroki rynek już jakiś czas temu pokonał szczyty z roku 2011 i jest znacznie bliżej szczytów z ostatniej hossy.

|

| Wykres cen jednostek funduszu Pioneer Akcji Polskich od 2000 roku |

|

| Wykres cen jednostek funduszu Arka BZWBK Akcji |

Ogromnym obciążeniempolskich funduszy akcyjnych są astronomiczne na tle krajów rozwiniętych opłaty stałe za zarządzanie (do 4-5% w skali roku), które w długim okresie zmniejszają prawdopodobieństwo osiągnięcia wysokich stóp zwrotu. W pewnym sensie towarzystwa przejadają należną inwestorowi premię za podjęcie ryzyka związanego z akcjami.

Aktywnie zarządzane fundusze są również narażone na błędy zarządzających w selekcji i rotacji spółek. Pioneer Akcji Polskich i Arka Akcji były liderami w czasie hossy 2005-2008 i nic nie wskazywało na to, że kilka lat później będą totalnymi maruderami. Ocenianie funduszy po historycznych (również tych ostatnich) wynikach jest więc obciążone niepewnością. Dzisiejsi liderzy mogą za kilka lat rozczarować z najróżniejszych powodów (zmiany kadrowe, samozadowolenie, duże jednorazowe błędy, itp.). A że żaden fundusz nie gwarantuje osiągnięcia czy pokonania celów, i tak nic im nie będzie można zarzucić.

Nawet jeśli do osiągania celów w długim terminie chcemy wykorzystać tanie i pasywne fundusze indeksowe i ETF, trzeba zaufać ich dostawcom, że będą je dostarczać przez kilka, kilkanaście czy kilkadziesiąt lat. A ich algorytmy i reszta technologii potrzebne do obsługi tego typu funduszy będą się przez ten czas spisywać bez zarzutu.

4. sytuacje wyjątkowe

Ale nawet obecność w całym rynku za pośrednictwem taniego funduszu ETF lub indeksowego na niewiele się zda podczas dewastacyjnych kryzysów. Wtedy cierpliwość inwestorów może zostać wystawiona na naprawdę wielką próbę. Spójrzmy na wykres funduszu ETF opartego o indeks dwudziestu największych greckich spółek FTSE Athex 20.

Co tu się wydarzyło? Po latach modernizacji Grecji i wejściu tego kraju do Unii Europejskiej jednostka tego funduszu kosztowała na przełomie 2007/2008 roku w porywach nawet 15 euro. W czasie największej paniki związanej z kryzysem greckiego zadłużenia jej cena utrzymywała się przez kilka miesięcy poniżej 1 euro. W tej chwili krąży od kilku miesięcy wokół 2 euro.

W Grecji dokonała się niebywała i w jakimś stopniu nieodwracalna destrukcja kapitału akcjonariuszy. Największe straty odnotowały banki, które musiały ratować się masową emisją nowych akcji. Kilka spółek zostało przejętych przez zagraniczne firmy lub przeniesionych na inne parkiety w mało korzystnych okolicznościach z punktu widzenia starych akcjonariuszy.

Obecne 2 euro za jednostkę odzwierciedla nową rzeczywistość i mimo że w odniesieniu do historycznych szczytów (15 euro) to bardzo niska cena, akcje dużych greckich spółek nie są wcale tanie biorąc pod uwagę obecne wskaźniki typu cena do zysku czy poziom problemów w greckiej gospodarce.

Czy jednostki tego funduszu ETF kiedykolwiek będą wyceniane wyżej niż w 2008 roku, co potwierdzałoby zasadę, że w długim terminie akcje zawsze drożeją? Jeśli tak, będzie musiało minąć nie kilka, ale być może kilkanaście lub kilkadziesiąt lat mozolnej odbudowy greckiej gospodarki zanim akcjonariusze odczują to w wartości swoich udziałów. Oczywiście o żadnych gwarancjach nie może być mowy.

Podobny, przygnębiający obraz dużego segmentu rynku widać na przykładzie indeksu WIG-Ukraine skupiającego akcje ukraińskich spółek notowanych w Warszawie. Od 2011 roku stracił ok. dwie trzecie swojej wartości i o tyle skurczył się kapitał inwestorów. W długim okresie to o niczym nie przesądza, ale pokazuje, że nawet całe rynki lub ich segmenty mogą przez wiele lat przede wszystkim marnotrawić pieniądze inwestorów.

Co ważne– nie dzieje się to tylko w krajach, o których mamy w tej chwili złą opinię. Od początku lat 90-tych główny indeks spółek japońskich nie może na stałe wrócić do trendu wzrostowego, a jego obecna wartość to zaledwie jedna trzecia rekordowych odczytów z końca lat 80-tych, przy czym ostatnie wzrosty napędzane są głównie przez nieortodoksyjną politykę monetarną banku centralnego Japonii.

5. reguły gry w przeszłości się zmieniały

Handel papieramiwartościowymi państw, miast czy przedsiębiorstw trwa od wielu stuleci, ale rynki, które zachowały przez ten czas ciągłość są raczej w mniejszości. Lubimy podpierać się przykładami z USA czy krajów Europy Zachodniej, ale pod naszą szerokością geograficzną prawo własności, wolny rynek czy demokracja nie mają głębokich korzeni.

Przed wojną w Warszawie i innych polskich miastach działały giełdy papierów wartościowych, na których obracano obligacjami, kwitami depozytowymi, wekslami i akcjami. Wszystkie są w tej chwili bezwartościowe po tym, jak ciągłość funkcjonowania instytucji, w tym rynku, przerwała wojna i komunizm.

W przeszłości rewolucje, wojny i inne dramatyczne zmiany doprowadzały do destrukcji majątków w formie udziałowych i dłużnych papierów wartościowych w Rosji, na Węgrzech, w Niemczech, w Egipcie, wielu krajach afrykańskich i innych. Trudno w ich przypadku mówić o długoterminowym trendzie wzrostowym na rynku dla byłych właścicieli akcji, obligacji czy nieruchomości.

Podsumowanie – czy w długim terminie akcje zawsze drożeją?

Na dojrzałych rynkach, gdzie respektowane jest prawo własności, a gospodarka rozwija się na kapitalistycznych zasadach, da się potwierdzić takie zjawisko. Dotyczy ono jednak nie akcji każdej pojedynczej spółki (bo te pojawiają się i przemijają zaskakująco szybko), tylko całego rynku i głównych indeksów (np. S&P500 czy WIG).

Są kraje i segmentyrynku (np. Grecja, Japonia czy Ukraina), które z różnych powodów wystawiają kapitał akcjonariuszy na próbę w długim okresie. Być może jeśli uporają się z obecnymi problemami jego wartość wróci do długoterminowego trendu wzrostowego.

Jak skorzystać z tego, że w normalnych okolicznościach akcje to klasa aktywów oferująca najwyższe stopy zwrotu? Jeśli chcemy inwestować w pojedyncze spółki, najpierw wypracujmy wiarygodny warsztat oraz proces inwestycyjny, żeby selekcjonować i rotować spółki. W przeciwnym razie bierzemy dodatkowe ryzyko (specyficzne dla każdej firmy) oraz zwiększamy rolę przypadku w całym przedsięwzięciu. Jeśli zadowala nas uśredniona stopa zwrotu dla całego rynku, najlepiej sprawdzą się tanie fundusze indeksowe i ETF lub aktywnie zarządzane fundusze parasolowe.

Tutaj wszystkieartykuły o rynkach akcji, ryzyku inwestycyjnym oraz funduszach inwestycyjnych.

Zapraszam do zapisywania się na bezpłatny, e-mailowy tygodnik Moja Przyszła Emerytura – co niedzielę podsumowanie tygodnia, zapowiedzi oraz coś ekstra.